Ley Antifraude en España:

Impacto en el Software y en la facturación diaria.

La Ley Antifraude, también conocida como Ley Contra el Fraude Fiscal, entró en vigor durante 2021. Esta legislación tiene un profundo impacto en las funcionalidades de los softwares empresariales utilizados en España y vamos a resumir cómo va a afectar y qué medidas ha introducido actuales que afectan a los programas de facturación de los autónomos y empresas, su normativa y como identificar si tu programa cumple con la nueva ley que va a entrar en vigor en julio de 2025 de forma obligatoria.

A continuación, presentamos los aspectos clave de esta ley y cómo afecta a las empresas y sus sistemas informáticos:

1.- Alcance General de la Ley:

La Ley Antifraude se aplica a todos los contribuyentes, incluyendo empresas y trabajadores autónomos involucrados en actividades económicas.

Afecta directamente a los programas de facturación implementados en las empresas, las transacciones en efectivo, el pago de impuestos y las criptomonedas.

2. Objetivos de la Ley Antifraude:

El principal objetivo de esta ley es evitar la manipulación de los datos contables y de gestión, acabando así con la práctica de la doble contabilidad y otras actividades ilegales, como la falta de registro y control de las operaciones realmente realizadas. Es por eso que introduce obligaciones que afectan directamente al software utilizado en la gestión de la facturación y contabilidad de las empresas, limitando mucho las posibilidades de que una empresa o un profesional puedan recurrir a lo que comúnmente se conoce como la “contabilidad B”.

Software de doble uso

Un software de doble uso, o también conocido como software de doble facturación, es como se denomina a los programas ilegales que permiten a las empresas llevar una doble contabilidad, es decir, ocultar parte de sus ingresos.

El fraude más habitual entre los autónomos y pymes consiste en no declarar una parte de las ventas para eludir impuestos como el IVA o el IRPF. Si esas ventas no existen a ojos de Hacienda, tampoco puede la Agencia Tributaria exigir que se declaren y que se tribute por ellas.

Pero, la ley antifraude prohíbe, por primera vez en la Ley General Tributaria, fabricar, tener o utilizar un programa que permita dobles contabilidades.

3. Aplicabilidad y Reglamentación:

Aunque la ley fue publicada en julio de 2021, la obligatoriedad de disponer de softwares adaptados entró en vigor en octubre del mismo año.

Las sanciones solo pueden aplicarse una vez se concreten las normativas informáticas cuya fecha se estima sea a partir de 25 de Julio de 2025.

4. Requisitos del Software Antifraude:

Los requisitos que indica la ley que han de tener un programa de facturación para adaptarse a la Ley antifraude y sus condiciones. Algunas de las condiciones que aparecen en la ley son las siguientes:

• Por cada entrega de bienes o prestación de servicios el software deberá generar, de forma simultánea o inmediatamente anterior a la expedición de la factura, un registro de facturación de alta.

• El sistema informático deberá tener capacidad de remitir información a la Administración Tributaria de forma continuada, segura, correcta, íntegra, automática e instantánea

• El sistema informático deberá garantizar la integridad e inalterabilidad de los registros de facturación de forma que, una vez registrados los datos de facturación, éstos queden protegidos contra cualquier acción que comprometa la exactitud, autenticidad y completitud de los datos almacenados, de manera que ninguno de los datos registrados pueda ser alterado

• El sistema informático no dispondrá de ninguna funcionalidad que permita, de forma presencial o remota, alterar u ocultar los datos originales previamente registrados.

Todos los softwares de contabilidad, facturación y gestión a partir de ahora deben cumplir con las siguientes características:

1. Integridad: Han de garantizar la veracidad de los datos y deben aparecer en las facturas sin modificaciones y deberá generar una factura y su registro en el sistema por cada transacción y estas deben incluir los siguientes datos:

• El número de identificación fiscal.

• Nombre y apellidos del obligado a expedir la factura.

• Razón o denominación social del negocio.

• El número y serie de la factura.

• Fecha de expedición.

• Fecha en la que se hayan efectuado las operaciones registradas.

• Constancia del tipo de factura expedida. (completa o simplificada)

• Descripción general de las operaciones.

• Importe total.

• Régimen aplicado a efectos del IVA u otras operaciones con trascendencia tributaria.

2. Conservación: Almacenar registros de forma segura.

El software deberá disponer de un registro de eventos o de actividad en el que se guarden determinadas interacciones, operaciones o sucesos ocurridos durante su uso.

Este debe recoger automáticamente todas las interacciones con la plataforma, las operaciones realizadas y los sucesos producidos durante su uso, como el arranque y parada del sistema, la entrada y salida de usuarios, los errores producidos, la instalación inicial y las actualizaciones realizadas.

3. Accesibilidad: Facilitar el acceso a la información.

El cumplimiento de los requisitos de accesibilidad es fundamental para garantizar que el software utilizado por las empresas cumpla con las regulaciones de la Ley Antifraude en España.

-

-

- El software debe permitir el acceso únicamente a usuarios autorizados, y gestionar permisos y roles de administradores y usuarios.

- Estos permisos y roles han de garantizar que solo las personas adecuadas tengan acceso a la información financiera.

- La interfaz del software debe ser fácil de usar y comprender.

- Los menús y opciones deben estar organizados de manera lógica para facilitar la navegación.

- El software podrá ser accesible desde diferentes dispositivos, como equipos, tablets y/o móviles si es una solución Cloud.

- La adaptación a diferentes tamaños de pantalla y resoluciones es esencial.

- El software debe ser compatible con tecnologías de asistencia en versiones Cloud e integrar las pautas de accesibilidad web (por ejemplo, WCAG) para garantizar una experiencia inclusiva.

- Debe proporcionar documentación detallada sobre su uso y funcionalidades.

- Debe ofrecer soporte técnico accesible para resolver dudas o problemas.

-

4. Inalterabilidad: El software deberá impedir la modificación, anulación y encubrimiento de datos y garantizará la trazabilidad de los mismos. También se debe poder verificar su rastro siguiendo la secuencia de creación desde el primer al último paso.

5. Legibilidad: Se ha de asegurar que los registros sean comprensibles.

El software deberá tener la capacidad de remitir de forma segura los registros de facturación a la Agencia Tributaria. Esta conexión debe ser continuada, segura, correcta, íntegra, automática, consecutiva, instantánea y fidedigna.

Cada registro y su firma correspondiente debe estar a disposición de la Administración cuando esta lo solicite.

6. Registro de actividad

Ha proporcionar toda la información necesaria sobre qué documentos o aspectos de la contabilidad de una cuenta se han creado, eliminado o actualizado, cuándo y por quién, incluyendo los datos anteriores a las modificaciones o eliminaciones.

5. Multas:

Las empresas que tengan implementado un software de doble uso pueden enfrentar multas de 50.000 euros.

Las compañías de desarrollo de software pueden ser multadas con hasta 150.000 euros si no cumplen con la normativa.

En resumen, la Ley Antifraude busca garantizar la transparencia fiscal y prevenir prácticas fraudulentas en la contabilidad empresarial. Las empresas deben adaptar sus sistemas informáticos para cumplir con estas regulaciones y evitar sanciones financieras significativas.

6.- Cómo saber si su programa de facturación es de doble uso.

Algunas de las características que alertan de que el software para la contabilidad o facturación de tu negocio es de doble uso son las siguientes:

• Permite llevar contabilidades diferenciadas.

• Permite alterar las transacciones (facturas o movimientos contables) ya registradas facturadas o dispone de funcionalidades que le permitan, de forma presencial o remota, alterar u ocultar los datos originales previamente registrados.

• No garantiza la integridad, la accesibilidad, la conservación, la legibilidad, la trazabilidad ni la inalterabilidad de los registros, y tampoco su legibilidad por parte de los órganos de la Agencia Tributaria.

• No posee una certificación u homologación.

Si su software encaja en esta descripción, está catalogado como de doble uso, y debería de dejar de utilizarlo de inmediato por los riesgos que conllevaría si se detecta por cualquier medio, denuncia o inspección porque, Hacienda va a sancionar con multas importantes, aunque el empleo realizado sea de forma totalmente legal.

Veri*Factu

Novedad muy importante

Veri*Factu se refiere a un conjunto de normas técnicas, legales y digitales que deben ser cumplidas y aseguradas por los diversos programas de facturación que utilizan las empresas y autónomos y se comentaba anteriormente en la Ley contra el Fraude Fiscal o Ley Antifraude (Ley 11/2021, que transpone la Directiva UE 2016/1164) donde se exige que las empresas facturen sus servicios a través de un sistema informático que respete los principios de inviolabilidad, accesibilidad, inmutabilidad, trazabilidad e integridad en la emisión y conservación de facturas.

Con el fin de evitar la creación y posesión de programas y sistemas informáticos que permitan la manipulación de los datos contables y de gestión, se establece la obligación de que los sistemas informáticos o electrónicos que soporten los procesos contables o de gestión empresarial cumplan con ciertos requisitos que aseguren la integridad, conservación, accesibilidad, legibilidad, trazabilidad e inmutabilidad de los registros. Estos requisitos pueden ser objeto de desarrollo reglamentario, incluyendo la posibilidad de someterlos a certificación.

Como novedad Importante: La Ley contra el Fraude Fiscal, obliga a empresas y autónomos el tener y usar un software de facturación que además de evitar la doble facturación, permita registrar automáticamente todas las facturas emitidas de clientes y proveedores, y ser enviadas en tiempo real, de forma telemática a Hacienda, además de poder mantenerse actualizadas y disponibles si la Administración Tributaria lo solicita, preservando sus datos originales y protegiéndolos con firma digital para evitar su manipulación.

Las facturas se enviarán a la Agencia Tributaria en el momento de generarse, mediante un Servicio Web SOAP basado en el intercambio de mensajes XML. Dichas facturas serán comprobadas por parte de la AEAT y devolverá un mensaje al programa que usen y está actualizado a esta normativa de que han sido aceptadas o rechazadas tras la comprobación de la estructura de las mismas.

Por otra parte, la Agencia Tributaria, en el momento de recepción de la factura, le asignará un identificador único a la factura y se incorporará un código QR y un texto (“VERY*FACTU”) que identifica que esa factura es compatible con el sistema y que ha sido validada por la Administración Pública. La información suministrada, se puede consultar en cualquier momento tanto por la empresa o autónomo como por un cliente en tiempo real. Además, para garantizar la seguridad y fiabilidad de los registros, los Softwares de emisión de facturas, incorporarán de forma obligatoria:

• Una Huella o hash en los registros de alta y anulación, que los encadene y garantice su trazabilidad.

• Firma de los registros de facturación con el certificado electrónico de proveedor del Sistema Informático de Facturación SIF.

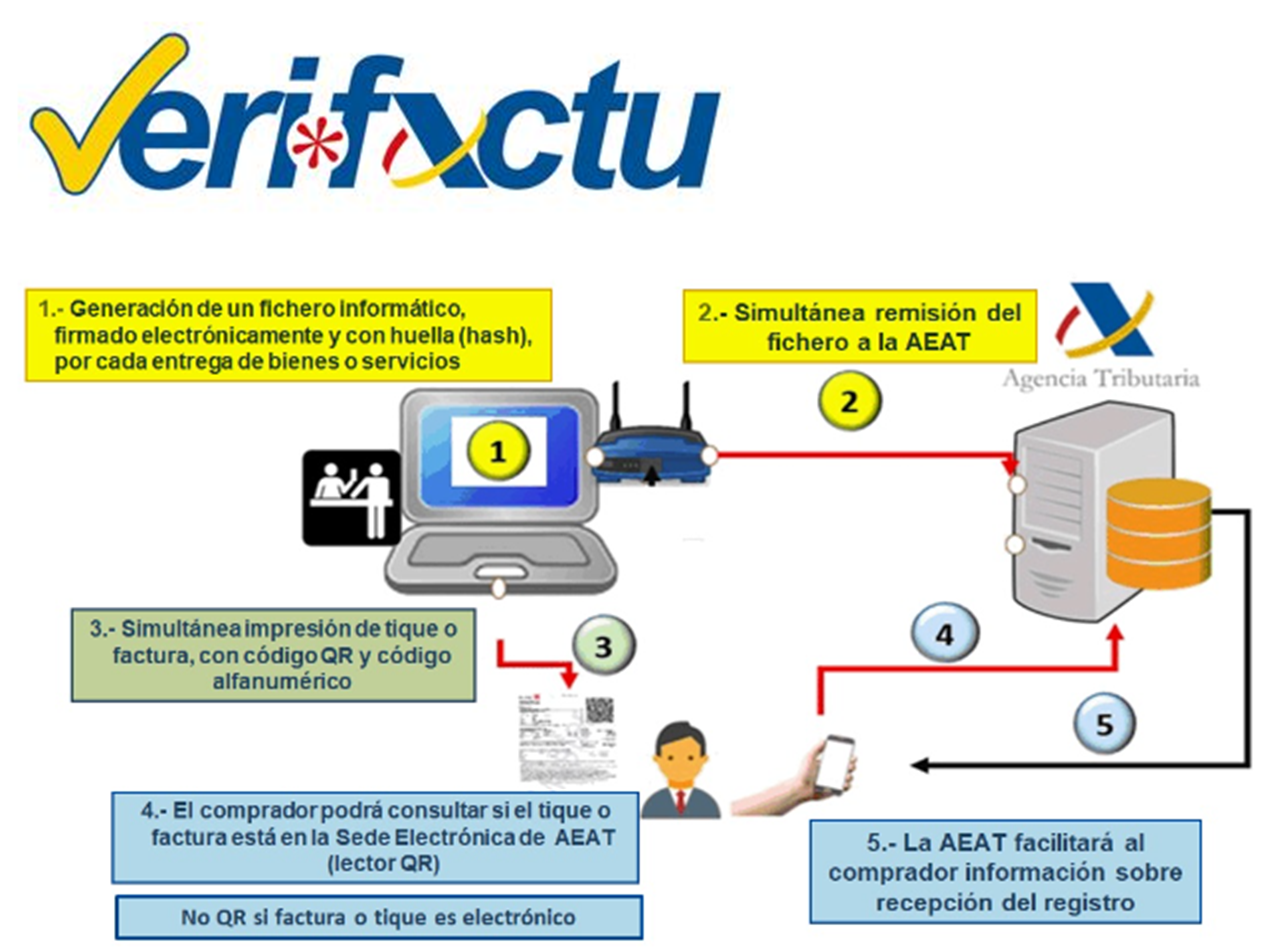

ESQUEMA DE EJECUCIÓN

¿Quién tiene que aplicarlo?

La nueva norma se aplicará a todos los empresarios y por todas sus operaciones, con la excepción de aquellos que ya estén sometidos al Suministro Inmediato de Información (SII) o de los que no tengan obligación de facturación. Por lo que se refiere a su ámbito territorial, es aplicable en toda España salvo en los territorios de régimen fiscal foral.

En los Territorios Históricos de Vizcaya, Guipúzcoa y Álava, desde fechas recientes son aplicable los sistemas denominados ‘Ticket Bai’, cuyo funcionamiento es análogo al aprobado ahora para el resto de España.

Todas las empresas y autónomos están obligados y deberán adaptarse a la norma antes del 1 de Julio de 2025.

Para ello, Ruano Informática pone a disposición de pymes y autónomos el poder ayudarles y solicitar el Bono kit digital del Plan de Recuperación, Transformación y Resiliencia en la financiación de las modificaciones en los programas informáticos que sean necesarias para adaptarse a la nueva reglamentación y gestionarles la migración de su software a una solución adaptada a su sector y negocio.

En el caso que ya lo tengan solicitado, le buscamos soluciones de financiación u otras ayudas para que su empresa pueda adaptarse a esta nueva normativa.